Elképesztő cseh nyomulás zajlik a hazai piacon, legalábbis ami a brókercégeket illeti. Ez nem véletlen. A csehek lényegesen előrébb járnak a befektetési kultúrában, mint mi. Náluk már számos olyan cég található, amelyik a világ számos tőzsdéjére vesz fel megbízást

A mohóságuk elképesztő (nyilván van kivétel, én még nem találkoztam vele).

Az egyik, egyébként profinak kinéző vállalat minden lehetséges oldalon hirdeti magát, ingyenes tanfolyamokat ajánl, ahol 3 óra alatt állítólag olyan dolgokról van szó, amit felelősséggel csak egy teljes napos kurzuson lehetne elmondani. Soha ilyen agresszív kampányt még nem láttam, az elsősorban személyes kapcsolatokra, és kissé sznob felsőbbrendűségre alapuló hazai piacon. Ez ugyan szokatlan, de a kissé vicces fordításoktól eltekintve nem vészes. Egy új szakasz kezdődött meg, példáért érdemes az amerikai piacot 98 táján megnézni.

A másik azonban sokkal súlyosabb. Dőljetek hátra a fotelban, történet következik.

Felhív valaki, a háttérben hatalmas ricsaj, és kérdezi, hogy ismerem a tőzsdét, tudom-e hogy mekkora nyereséget lehet elérni. Arra a kérdésre, hogy honnan van meg a telefonszámom, többször is kitérő választ ad.

Néhány keresztkérdés után kiderül, hogy egy cseh brókercégtől telefonál, és hogy szakmailag alapvető válaszokat sem képes adni. Nem tudja milyen számlát lehet nyitni, arra hogyan lehet megbízást adni. Nem tudja megmondani, hogy milyen devizában lehet számlát nyitni, majd amikor feltételezem, hogy Koronában, akkor nem tud arra válaszolni, hogy milyen árfolyamon történik az átváltás. Idővel közli, hogy most éppen nincs semmi jó lehetőség a piacon, de ha lesz akkor hívni fog. Ez a beetetés.

Egyébként magát brókernek hívja, noha egyértelmű, hogy nemhogy papírja nincs, de maximum 2-3 hete lehet "az iparban". Hideghívásban viszont akár éveket is eltölthetett.

Egy hét múlva újra hív. Hangja kissé mesterkélten izgatott. Jelenti, hogy megtalálta a fantasztikus lehetőséget, amire régóta (egy hete) várunk. ACEZ energia cég, fantasztikus privatizációs lehetőséghez jutott, ráadásul több hitelminősítő és feljebb sorolta a minősítését, így a befektetés most "szuperbiztos". A 780 korona körüli árfolyam 2-3 héten belül 1100 koronát is elérheti, ezért gyorsan kell cselekedni. Fektessek be 40 milliót, és tíz milliókat kaszálhatok. Mikor közlöm, hogy ennyi pénzem nincs, jelzi, hogy akár 10 millióttól is be lehet szállni, a többi hitel formájábn elérhető. Átküldi a szerződéséket. Ezek önmagukban véve nem vészesek. Előtte elkéri az adataimat, többek között a személyi igazolvány számomat, amit nem vagyok hajlandó megadni. Kissé megsértődik, hogy ő ilyen csodás lehetőséget ajánl, és mégsem bízom benne.

Másnap izgatottan hív. A CEZ máris emelkedik, nem érdemes lemaradni. Jelzem, hogy elolvastam a szerződést, és nem kaptam kondíciós listát, nem ismerem a jutalékokat. Azt mondja benne van. Újra megnézem, nincs. Kollégái győzködnek, hogy nem érdekes, inkább arra koncentráljak, mennyit fogok keresni. Háromszor is keresnek. Végül nagy nehezen atküldik.

Most kapaszkodjatok: a tranzakciós díj közel 1,40%, erre jön mintegy 750 korona (kb. 7000 Ft) alapdíj, és 16% sikerdíj (a pontos számokat nem írhatom le), valamint kb. 15 000 Ft értékben mindenféle számlavezetési díjak. Ha valóban képesek fogni egy palimadarat, aki hisz a szuperbiztos befektetésben (elvileg még be is jöhet, de ha nem, akkor ők nem veszítenek semmit, inkább kaszálnak), akkor rosszabb esetben 600 000 Ft körüli összeget keresnek.

A dologban valószínűleg nincs semmi törvénytelen, etikailag és szakmailag viszont mélyen elítélendő.

A tanúlság: Nem szabad hinni a "szuperbiztos", heteken belül "szupernyereséges" részvényben. Ha ilyen biztos a dolgában, miért egy ismeretlennek ajánlja?

Mindig el kell kérni a kondíciós listát, és valamennyi hivatkozott szerződést. Össze kell hasonlítani más ajánlatokkal.

Ellenőrizni kell a magát szakértőnek kikiáltó ember szakmai kvalitásait. Ez általában pár kérdés után kiderül.

Soha nem szabad hirtelen dönteni. Az illető cég éppen erre utazott. Rövid idő alatt, nagy hozamígérettel nem tud tisztán dönteni az ember. A határidős ajánlat persze a marketing egyik fogása, mi is használjuk kisebb tanfolyamoknál, de nem szabad olyan etikátlanul, mint az említett cég.

Ha csehekről van szó maradjunk inkább a sörnél :) (mondom: tisztelet a kivételnek)

---

A

tippversenyt OnozóPéter nyerte. Ő 940 részvényre tippelt a helyes szám a feladás pillanatában 982 volt. Ez elég jó tipp volt látatlanban, gratulálok! A többiek elég messze voltak, így sorsolásra nem került sor.

Amire rá akartam világítani: közel 1000 olyan papír van, ami még egy hazai szemmel közepes alap számára is kimeríthetetlen likviditást jelent. Érdemes odaát kereskedni.

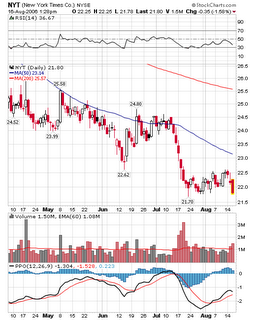

Szépen jelzi a grafikon a kivárást a holnapi gyorsjelentés előtt. Bármi is lesz, ha nem ugrik valamelyik irányba nagyot, egész jó rövid és akár középtávú lehetőség lesz belőle.

Szépen jelzi a grafikon a kivárást a holnapi gyorsjelentés előtt. Bármi is lesz, ha nem ugrik valamelyik irányba nagyot, egész jó rövid és akár középtávú lehetőség lesz belőle.